Доллар США укрепляется на фоне данных по личным расходам; ФРС сигнализирует о возможном снижении ставок на фоне рисков для рынка труда

Американский доллар демонстрирует признаки укрепления, поддерживаемый последними данными по личным расходам. Согласно отчету, опубликованному в пятницу, базовая инфляция, исключающая волатильные цены на продукты питания и энергоносители, выросла на 2,6% в годовом выражении. Это немного ниже ожиданий рынка, но соответствует целевым показателям инфляции Федеральной резервной системы. В месячном исчислении инфляция увеличилась на 0,2%, что уже было учтено рынком.

Исторически инфляция по индексу PCE (индекс цен на личное потребление) являлась важнейшим индикатором для решений ФРС по процентным ставкам. Однако на этот раз влияние данных средней срочности может быть сдержанным. Недавние заявления ФРС указывают на растущую уверенность в том, что инфляция постепенно приближается к целевому уровню в 2%. Этот сдвиг в фокусе привел к тому, что представители ФРС стали выражать растущую обеспокоенность по поводу возможных рисков для рынка труда США, что может повлиять на траекторию будущих снижений ставок.

Выступление главы ФРС Джерома Пауэлла на недавнем симпозиуме в Джексон-Хоул подчеркнуло этот поворот. Он признал, что баланс рисков изменился, подразумевая, что ФРС готова действовать быстро, возможно, с агрессивным снижением ставок, если рынок труда начнет демонстрировать признаки значительного ослабления.

Ранее сегодня член Исполнительного совета Европейского центрального банка Изабель Шнабель привлекла внимание своими заявлениями, которые внесли ястребиную ноту в европейские рынки. Несмотря на недавние признаки дезинфляции в еврозоне, Шнабель ясно дала понять: ЕЦБ пока не рассматривает серию снижений ставок. Эта осторожная позиция оказала некоторую поддержку евро, хотя техническое медвежье давление продолжает доминировать в краткосрочной перспективе, снижая цены:

Согласно данным по деривативам на процентные ставки США, вероятность снижения ставки на 25 базисных пунктов в сентябре составляет 67,5%, при этом есть 32,5% шансов на более существенное снижение на 50 базисных пунктов. В более долгосрочной перспективе рынок ожидает еще одного снижения на 25 базисных пунктов в ноябре, при условии, что снижение на 25 базисных пунктов состоится в сентябре.

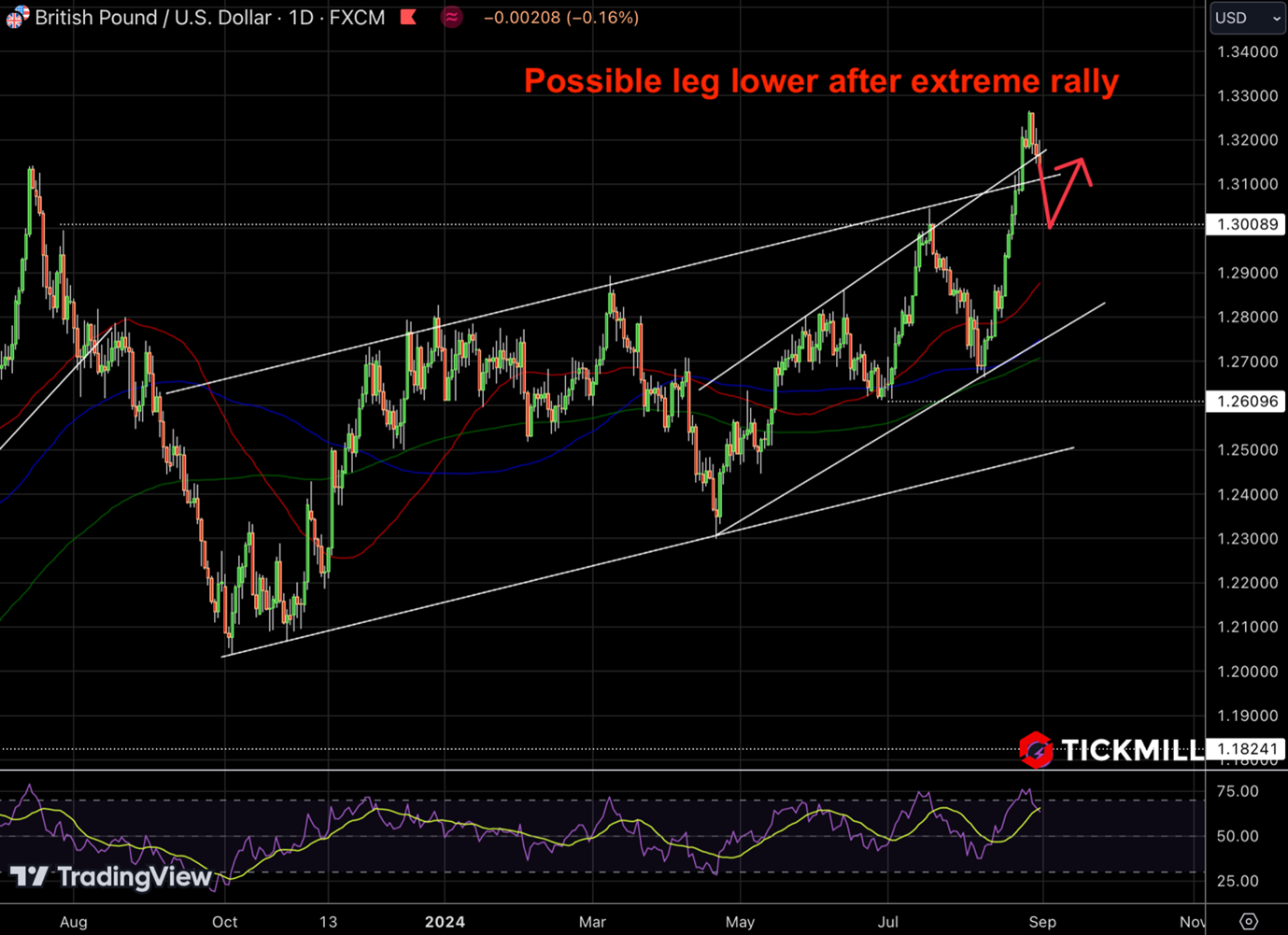

Британский фунт сегодня демонстрирует смешанную динамику по отношению к основным валютам. Несмотря на это, общий прогноз по фунту остается относительно сильным. Инвесторы все больше уверены, что Банк Англии примет более постепенный подход к смягчению политики по сравнению с другими крупными центральными банками:

Текущие котировки на денежном рынке указывают на то, что Банк Англии, вероятно, снизит процентные ставки на 40 базисных пунктов к концу года, что является более умеренным подходом по сравнению с ожидаемыми 65 базисными пунктами от ЕЦБ и 100 базисными пунктами от ФРС. Эти ожидания более мягкого цикла смягчения подкреплены улучшением экономических перспектив для Великобритании. Недавно Международный валютный фонд пересмотрел прогноз роста ВВП Великобритании на этот год в сторону повышения до 0,7%. Более того, фискальная политика нового правительства лейбористов под руководством премьер-министра Кира Стармера, включая реформы в области планирования и укрепление торговых связей с Европейским Союзом, как ожидается, будут способствовать стимулированию экономической активности.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.